このページではローソク足一本一本を読み取っていく方法を解説します。

ローソク足は相場の言葉です。言葉ですから、ある程度の文法みたいなものがあります。

ただし、人間の言葉のようにきっちりした文法があり、ほとんどの場合に文法のルールが守られるわけではありません。相場の文法はほとんどの場合めちゃくちゃでわけが分かりません。そのなかでなんとか意味を読み取っていくのがトレーダーの仕事です。

ローソク足の言語を読み取るための、私なりのコツを伝授します。

初心者向けローソク足の要素

ローソク足を読解するには、ローソク足にどんな要素があるのかを知っておく必要があります。

まずは当たり前のことから始めます。

ローソク足には

・高値

・安値

・始値

・終値

があります。

そしてさらに

実体

上ヒゲ

下ヒゲ

という要素があります。

このレベルの解説はあまりに基本的なことなので、ここでは割愛します。

もしローソク足の4本値の意味が良く分からない方は、私のブログのページで基本を学んでください。

ピンバーや含み線などのリバーサルシグナルについてはすっ飛ばしてもかまいません。

ローソク足の4本値の意味。そしてローソク足の実体や上ひげや下ひげの意味をしっかりと理解しておいてください。

次のレベルに行くために意識するローソク足の要素

VCA1.0は上位5%に入るための教材です。

上記の記事で学んでいただいた初心者向けの内容を理解したうえで、最高レベルのトレーダーがどのような要素を意識してローソク足を読み取るのかを解説しましょう。

一言で言うと、ローソク足における努力と結果を読み取ります。

努力

努力とは出来高のことです。

ローソク足により多くの出来高を伴っていれば、努力が増えたということになります。

さらに、ローソク足の値動きと併せて分析することで、買いと売りのどちらがより増えたのか?を考えます。

結果

結果とはローソク足そのものの値動きのことです。

結果にはいくつかの要素があります。

・ローソク足の値幅

・終値の位置

・覚悟

ローソク足の値幅

ローソク足の値幅とは、安値から高値の値幅のことです。これは問題ないと思います。

終値の位置

終値の位置とは、ローソク足の値幅の中で、どの辺りの位置で終値を付けたのかということです。

陽線なら上のほうで終値を付けたほうが結果が出ていると言えます。

陰線なら下のほうで終値を付けたほうが結果が出ていると言えます。

覚悟

最後に覚悟とは、そのローソク足の意図を成し遂げることができたのか?ということです。

例えば、レジスタンスラインに向かって上げている場合、その値動きの目的はレジスタンスラインを上抜けすることです。

ですから、レジスタンスラインを抜けてそのうえで終値を付けることができた場合には覚悟を持ったローソク足ということができます。

この画像を見てください。

1~3までどれも同じような出来高でよく似た値幅の陽線になっています。

しかし、レジスタンスライン(薄い水色のライン)を上に抜けて終値を付けた3のローソク足が一番覚悟を持っていると言うことができます。

それはサポートラインを下回って終値を付けた陰線でも同じことが言えます。

比較をすることが重要

出来高もローソク足の結果における各要素も、数値そのものを見てどうこう言うわけではありません。

「出来高が○○以上だと多い」や「値幅が○○ピップス以上なら広い」といったことは言いません。

相場において大切なことは、変化を読み取ることです。

ですから

ちょっと前のローソク足と比べてどうなのか?

少し前に同じようなことが起きていた時の同じような位置で出たローソク足と比べてどうなのか?

といったことが重要です。

例を挙げてみましょう。

1と2の比較

1のローソク足を分析する場合に何と比べるかということですが、まずは1本前の陽線と比べます。

出来高(努力)が少し増えました。

結果はどうでしょう。

値幅は少し狭くなっています。

終値の位置は悪くなっています。(陽線なので、値幅の上のほうでクローズするほうが良い結果が出ていると考えます)

覚悟は、両方とも大したことありません。3で付けた上値を抜けることができていないからです。

1を2と比べた場合、1は2よりも買いの結果がでなくなっていることが分かります。

1と3の比較

1と3を比べます。高値を付けた3の陽線と比べるのです。

なぜかというと、1のローソク足の目的は3の高値を抜けることだったはずです。それならば、高値を付けたローソク足と比べるのが良いアイデアです。

まずは努力の度合い。3に比べて1は努力(出来高)が増えています。

結果はどうでしょうか?

値幅は少しだけ増えています。

終値の位置は悪くなっています。

覚悟は、もちろん1のほうがダメです。

3では高値を付けて覚悟が見られたのに対し、1では高値を付けて上で終値を付けることができなかったからです。

1と3を比べても、1のローソク足においては「買いの結果が出なくなっている」のが分かります。

1には出来高を伴っていたわけですから、たくさんの買いが入っていました。

それなのに結果が出なかったということは、たくさんの買いを吸収してしまうことができるほどの売りが入ってきていたということです。

この分析結果から分かることは

1のローソク足は陽線ではありますが、買いよりも売りの増加の方が顕著であるということです。

このローソク足を見た後は、私なら下位足で売りを狙うべきだ、という判断をします。

このように、意味のある比較ができるようになるには、少し経験が必要です。それについては動画の中でもう少し詳しくお話しします。

基本的な考え方

相場は生き物なので、たった一つの考え方がすべての相場のすべての値動きに通用するわけではありません。微妙なニュアンスの違いを理解する必要があります。私自身も相場で経験を積みながら、まだまだ勉強中です。

ここで解説するのは基本的な考え方です。ローソク足と出来高の読解をスタートするにあたり、一つのガイドラインになります。

努力(出来高)と結果の関係としては、ざっくりと4つのパターンがあります。

1.努力が大きく結果も大きい

2.努力も結果も小さい

3.努力が大きいのに結果が小さい

4.努力が小さいのに結果が大きい

それぞれのパターンの意味を一つ一つ考えてみましょう。

努力が大きく結果も大きい

出来高も値幅も両方が大きいケースです。

この場合は、結果が出ている方向への値動きが続く/始まるイメージを持ちます。

ただし、極端に大きな出来高と極端に大きな値幅を伴う場合には注意が必要です。特にしばらくダウントレンドが続いた後に大きな値幅と極端に大きな値幅を伴ったローソク足が出たような場合は、セリングクライマックスで大口がアキュムレーションを開始した兆候かもしれません。

クライマックス的な値動きに限らず、とびぬけて大きな出来高と値幅をともなう陰線が出た場合には、ほとんどの場合は売りが増えているだけではなく、大口の買いも入ってきています。

同じように、とびぬけて大きな出来高と値幅をともなう陽線が出た場合には、買いが増えているだけではなく、大口の売りも入ってきていると思ったほうがいいです。

大きな出来高の陽線が出たから買いとか、大きな出来高の陰線が出たから売りといったような単純過ぎる考え方では決してうまくいかないようにできているのです。

努力も結果も小さい

出来高が少なく、値幅などの結果も伴わない場合には、その方向への動きが弱いことを意味します。

直近の値動きで反対側への値動きが強かったなら、いずれ反転することを予測します。

1のローソク足では、努力(出来高)も少ないし、結果も出ていません。

2で高値を試しにいくときの出来高と比べると明らかに少ないのが分かります。

スイング単位で見ても同じことが言えます。

2に続くスイングの出来高と、1に続くスイングの出来高を比べてみると、1は2よりも努力を怠っていて、結果も出ていないのがわかります。

1の後には、2の後に続くダウンスイングよりも強いダウンスイングが続くだろう、ということが予測でいます。

努力が大きいのに結果が小さい

出来高が大きいのに結果が伴わないケースです。

先ほど例に挙げた部分です。

このような場合、結果が出なかった方向とは逆に進む可能性が高くなります。

1のローソク足は2や3よりも努力(出来高)が大きいのに、買いの結果が出ていません。

そのあとは下がる可能性が高まります。

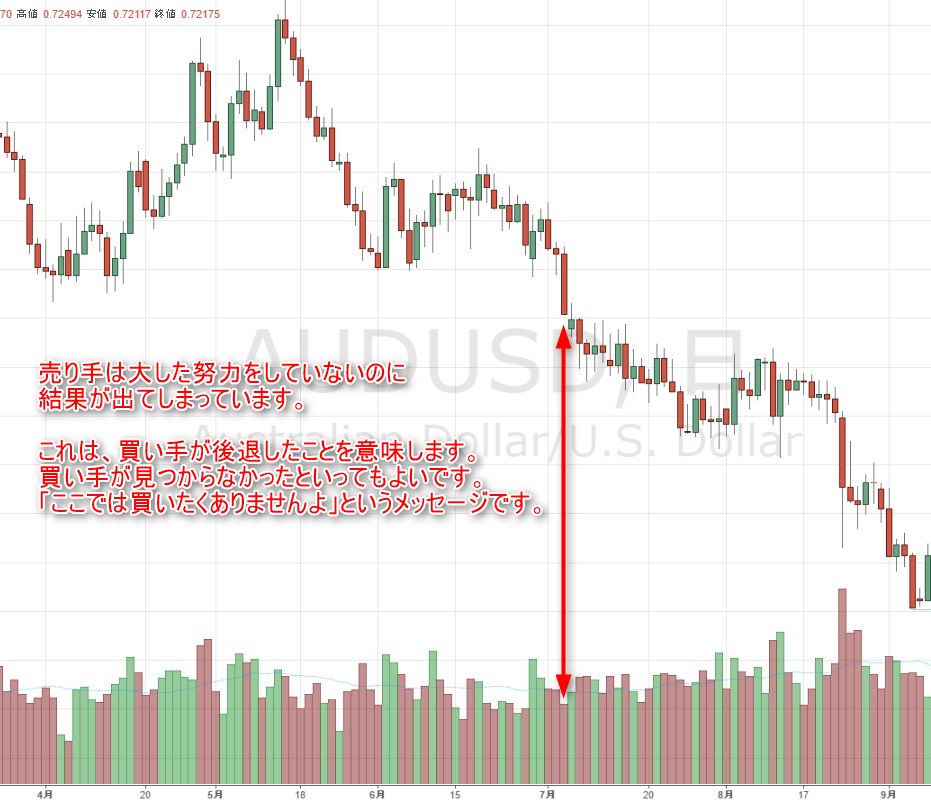

努力が小さいのに結果が大きい

努力(出来高)が少ないのに値幅などの結果がしっかりと出た場合にはどんな意味があるのでしょうか。

それは、その値動きの反対側の勢力、つまり下がったのであれば、買いの勢力が後退したということを意味します。買いがいなかったという言い方でもいいです。

このような動きが見られたあと、売りの努力が続くなら、さらに急激な下落が待っているかもしれません。買い手が少ないのですから当然です。

もし売りの努力がそれほどでもないなら、それでもじわじわと下がるのではないかと考えるのが妥当です。

このように、必ずしも出来高を伴値動きには信憑性があり、出来高を伴わない値動きには信憑性が無いというわけではないのです。

特徴の無いローソク足

それ以外の特長のないローソク足の意味を読解することはほとんど不可能です。7割ぐらいのローソク足は読解不能で意味不明です。すべてのローソク足の意味を全部理解することは不可能とあきらめましょう。

それでも、2割~3割のローソク足の意味を読解できるなら十分です。特に意味のあるライン付近でのローソク足を読解できた時には優位性のあるエントリーをしやすくなります。

FXの出来高

よく聞かれる質問に、

「FXの出来高はリアルな出来高じゃないから意味がないでしょ?」

「FXのティックボリュームは取引回数を数えているだけだから信憑性はないでしょう?」

出来高の具体的な数値を知りたいのであれば、その通りです。

しかし私が見ているのは具体的な数値ではありません。出来高の変化を見ているだけです。

TradingViewでFX通貨ペアの出来高を見ても、インターバンク全体の出来高がどれだけあったのかはわかりません。

MT4のティックボリュームをみても本物の出来高の数値は分かりません。

しかし変化の傾向は分かります。

インターバンクで出来高が急増しているなら、おそらくMT4のティックボリュームやTradingViewで見れる出来高も急増するでしょう。

我々にとって重要なことは「変化」なのですから、インターバンク市場における正確な数値を知る必要はありません。

たとえば、愛知県でインフルエンザが大流行していて、去年の同じ時期と比べて2倍の感染者が発生しているとします。

その時、おそらく日本全国でもインフルエンザが流行していて、おそらく去年の2倍ぐらいの感染者数になっている可能性が高いと言えませんか?

日本全国における感染者の正確な数値は分かりませんが、多分去年よりもずっと増えている、ということはある程度自信を持って言えると思います。

それと同じことです。

ちなみに…

MT4におけるFXの出来高は、そのサーバーが提供している情報源におけるティックボリュームです。ティックボリュームとは取引が行われた回数を集計したものです。

TradingViewにおけるFXの出来高は、世界中のFXCMを通過した取引の実際の出来高の集計です。

株や日経225先物の出来高は、東京証券取引所や大阪証券取引所を情報源とする正確な出来高です。

今のところ、TradingViewで見れる株や日経225先物のデータはCFDのデータですが、株は2016年6月末に取引所の正式データが採用されると聞いています。(日経225先物のデータが採用される時期は未定)

キャラチェンジ等の ろうそく足などの ”声”が 分かりませんが 脳の 中の 動きが 少しは 変わりそうな 気がします。

出来高とロウソク足をもっと細かく解説お願いします

今回も更新ありがとうございます。

ローソク足は基本的過ぎて舐めた見方をしていましたが(笑)、とても勉強になりました。

ダイバージェンスの考え方はここからきているんですね!

ちなみに「1と2の比較」の項目の

「1と2を比べた場合、2は買いの結果が出なくなっていることが分かります。」

は

「1と2を比べた場合、1は買いの結果が出なくなっていることが分かります。」

の間違いではないでしょうか。

次回の更新も楽しみにしております。

kenchan様、ご指摘ありがとうございます。

ご指摘の通りです。

正しくは、「1と2を比べた場合、1は買いの結果が出なくなっていることが分かります。」となります。

ありがとうございます。

今回も上位5%に入るための解説を有難うございます。

「相場において大切なことは、変化を読み取ることです。」

ろうそく足と出来高の関係を把握することによって、相場の目指している方向性がわかることを理解しました。

努力(出来高)と結果(ろうそく足の値幅と覚悟)のダイバージェンスが見るのですね。

動画による解説を楽しみにしていますね♪

お疲れ様です。

今2周目を視聴しております大変分かり易く、納得しながら見せて頂いております、いままでこの様に分かりやすいものは本当にありませんでした、ありがとうございます。

一つ希望なのですが、225先物の例も織り交ぜて頂けると大変ありがたいです、お忙しいとは思いますが頭の片隅に入れて頂けましたら幸いです。

お世話になっております、いつもありがとうございます。

一点、簡単な確認&質問をさせてください。

例として、48:30近辺のご説明で(1=上下ヒゲの陰線、2=短めの陽線)に関しまして、

『1は元々は陽線の性質を持っていたが結果的に陰線となってしまった』 とのご教示でした。

非常に分かりやすく納得で、自分なりに言い換えると1の陰線は上方向に力が無くなった覚悟無き陽線(結果、陰線になってしまった)残念な『陽線』。

即ち、相場が切り返すような局面では、このような成り立ちのローソク足は上方向に力を失ってしまっている、との捉え方で大丈夫でしょうか?似たようなケースがダウンサイドからの切り返しポイントでもありましたが同様の逆ロジックでの理解です。

お手隙の時にご教示頂ければ幸いです、何時もありがとうございます。

ご質問ありがとうございます。

はい、その通りです。

とても素晴らしい理解力ですね。

売り買い逆パターンについてもその通りです。

大切なことはローソク足の意図だと思っています。

間違えやすいのは、1のようなケースで、「陰線だから、これは売り手の努力が失敗したということ。買いが強い!」のように考えてしまうことです。

シシメルさまの言葉をお借りすると、残念な結果になってしまった「陽線」の陰線ですね。

とても分かりやすい言い換えをありがとうございます。

参考画像:http://real-trader.net/team-santiago/wp-content/uploads/2016/05/2016-05-27_19h52_54.jpg

お世話になっております。

丁寧なご教示、何時もありがとうございます。

サンチャゴさんは敵軍を撃破し、

なおかつ武器を残していってくれているので、

見失わないよう、大事な武器の拾い残しの無きよう、

講義を何度も聴くことで少しでも前進出来るよう頑張っていこうと思います。

また、サンチャゴさんのかつての記事にあったように、

個人のトレーダーにとっては為替スキャルピングは不利な部分も多いという事が身に染みて感じられるようになり、『コンバージェンスを使ったエントリーの考え方』の講義辺りからは、少しでもスイングポジションに移行出来る事を意識して、出来る範囲からでもやって行こうと考えを改めました。

先ずは、日足のローソク足分析を正しく出来るようになり、その方向に、下位足における状況も精査しつつ、立てたプラン通りのポジションテイクをやってみようと考えております。ただ、時間の経過に伴い当初のプランとは食い違いが出てきたと感じる状況になった場合には、その場の判断でクローズした方が良いのでしょうか?何時も迷います。。

有難う御座います、今後ともどうぞよろしくお願いいたします。

エントリーした後に想定していたのとは全く違う値動きになったら、裁量で手じまいするのは全然ありです。

ただ怖いから手じまいするという理由ではなく、エントリーの判断が覆されたら撤退というふうにしてください。

注意したいのは、エントリーした後にいつまでもい下位足での判断をし続けると、ほぼ毎回確実に振るい落とされてしまいます。

ポジションの一部を利食いしたあとや、スイングトレードに移行した後は、下位足をあまり見ないほうが良いです。

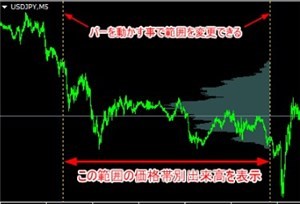

お世話になっております。場中に覚悟バーとローソク足の言語を読み解くのに適した時間枠・分足というのはありますでしょうか? 努力の結果を確認する為に最低限待つべき分数という意味です。対象は225先物ミニのデイトレです。1分足では短すぎ、5分足では悠長すぎるような気もします。変化を察知するに適した分足(とその出来高ヒストグラム)は、各自トレードスタイルとも相関するでしょうから、一概には言えないでしょうが、サンチャゴ様が225をデイトレされる場合は、どの分足を主体とされているでしょうか?

私は日経225ミニ先物のデイトレードをするとき、一日の初めに日足をしっかりと分析し、場中は5分足をメイン、1分足を下位足として分析しています。寄りからの数分間と値動きが激しい時は1分足を集中的に見ます。高速のスキャルをやる際には100ティックチャートを使うときもあります。時間軸については人それぞれなので、これでなければいけないということは一切ありません。

私は日経225先物を長年やっていて慣れているのでたくさんの時間軸を行き来していますが、最初のうちは日足+2つの時間軸で十分だと思います。

どんな時間軸のトレーダーでも、やはり最初に日足を見ておくことは重要だと思います。

素晴らしい手法を開示いただき、本当にありがとうございます。

細かくて恐縮ですが、ローソク足の言語について2点教えて下さい。

まず、動画40:30あたりで下降スイング同士で比べていますが、後のスイング(画面右側)は髭も含めると、下降スイングの値幅自体は両方とも同じくらいに見えますが、出来高では後のスイングの方が少ないです。動画では、後の方のスイングの方が出来高が少ないので弱い下落のスイングであり、(その後の反転で上昇しやすい)と解説されています。ここでは、後のスイングの方が努力が少ないわりに結果がよく出ているため、下方向への力が強いと考える解釈はできないのでしょうか。

また、ローソク足の結果について、値幅では上下の髭まで含めていますが、その理由について教えて下さい。例えば、陽線だが、長い上ひげが付いた場合は、髭を含めないでローソク足の実体だけを見たほうがいいように思ったためです。

よろしくお願いいたします。

最初の質問が分かりづらくてすみません。ローソク足の言語はそのままスイングでも同じことがいえるので、スイングとした場合の質問なです。

要するに、同じような値幅の下降スイング①と②が2つあり、①の出来高が大きく、②の出来高が小さい場合、②は①より努力(出来高)が小さいのに、値幅は①と同じだけ出たので、小さな努力で大きな結果が出たと考え、この後、下方向への力が働きやすいと考えるのは、正しい考え方でしょうか?

✳︎文中の「出来高」については、日足の場合、下降スイング期間中の1日あたりの平均出来高で考えています。

二つ目の質問は細かいルールを定めていないようでしたら回答不要です。要するにローソク足の意図を読んで、それが果たせたかどうかが重要ということですね。

1つ前のご質問と併せて回答いたします。

>同じような値幅の下降スイング①と②が2つあり、①の出来高が大きく、②の出来高が小さい場合、②は①より努力(出来高)が小さいのに、値幅は①と同じだけ出たので、小さな努力で大きな結果が出たと考え、この後、下方向への力が働きやすいと考えるのは、正しい考え方でしょうか?

確かに、少ない出来高でよく似た値幅落ちているので、その辺りで買い手がいったん引きさがったということは言えます。需要が後退したという言い方もできると思います。

しかし、動画の例で言うと、先の下降スイングがスイングローを更新したのに比べ、後の下降スイングは更新できなかったことからも、売りの力が弱かったと言えると思います。

買い手が引きさがってくれていたにもかかわらず、スイングローを下抜けできなかったということですね。

>二つ目の質問は細かいルールを定めていないようでしたら回答不要です。要するにローソク足の意図を読んで、それが果たせたかどうかが重要ということですね。

まさにその通りです。そのローソク足の意図を果たせたか?の観点で見ています。

ご回答ありがとうございました。

サンチャゴさんの言葉は相場の原理や本質を捉えていて大変参考になります。

サンチャゴ様

いつもありがとうございます。

日足での例が多い印象があるのですが、

出来高を比較する場合は、時間範囲として1日で閉じていて、

お互いが平等だからなのでしょうか?

例えば、1時間や5分足ですと、

東京時間6:00と9:00では参加者母数が異なるため、

出来高を単純に比較できないように思いました。

もし短い時間足での出来高比較もできるであれば、

どのように比較していけばよいのか教えていただけますでしょうか?

おっしゃる通り、出来高ヒストグラムを分析する場合、一本一本が平等なので、やはり日足や週足の分析がやりやすいです。

日中足を分析する場合、時間帯による差がどうしても大きく影響しますので、

「ここ最近の同じ時間帯と比べてどうか?」

「前日の同じ時間帯と比べてどうか?」

という観点を入れると良いです。

いつも素晴らしいご講義をありがとうございます。

とても論理的ですね♪

目から鱗でした。

今後ともよろしくお願い致します。

動画の1:05:40の下げに対する分析について質問させてください。

「出来高減少し、下げ幅も小さいから、売り手の勢いが弱ってきている」

という解説でした。

ここで疑問なのが、買い手の勢いについてです。

2つ前の足で、買い手が強いことがわかりましたが、その買い手に勢いが

なくなってきているから出来高減少し、下げたとも言えると思いました。

陰線だから売り手の方を見ていると思いますが、少し疑問を感じてしまいます。

そういうものだということならば、そういうものだと考えます。

コメント頂けますと幸いです。

買いでも売りでもひたすら上げ続けたり、下げ続けたりということではなく、交互に攻撃しあっている感じだと思います。ドラクエの攻撃のターンみたいな感じでしょうか。

2つ前のローソク足は買いのターンで努力と結果をしっかりと示しました。

そしてこの陰線の売りのターンでは、努力が少し減り、結果が大きく減りました。

だからこの後、買いのターンでしっかりと買い手が頑張り続けるなら上げるだろう、と考えたわけです。

こんな感じの考え方でいかがでしょうか。

ローソク足という限られた情報から自分なりの読みでストーリーを作ってトレードするのが裁量トレードです。

わりと無理やりな感じがあってもいいのかなと思っています。

サンチャゴさん

細かいことだとは思うのですが、質問させてください。

~41:28付近の、キャラチェンジで定義されたレンジの上限を超えた時点で、「だましでレンジ内に帰ってくるだろうという予測」をなさっていますが、この根拠は、レンジに入る前のトレンドの長さを見て、レンジはすぐには終わらないだろう、という判断からでしょうか?キャラチェンジのスイングの大きさも判断に寄与しているのでしょうか?

また、セリングクライマックスのご説明の際の、出来高に関する部分でも、お聞きしたいことがあるのですが、「質問への回答」の中に、出来高に関する者があったので、そこに書かせていただきました。

宜しくお願いします。

まず、あくまで予測であり、「そういう風に考えるのがVCA1.0のデフォルトの考え方だ」ということです。

キャラチェンジが起きた後はレンジなることを予測するのが私のスタイルです。

ここではキャラチェンジがお起きたので、その後しばらくは、そのキャラチェンジの値幅からのブレークアウトが失敗するほうに賭けます。

はじめまして。ここまで詳しく、分かりやすくローソク足の読み方を解説して下さった教材は、他に見たことがありませんでした。本当にありがとうございます。

気になることなのですが、8月10日付でTradingViewから「8月15日以降FXCMのデータはFXCMのアカウント所有者のみがアクセスできる」という発表がありましたhttp://blog.tradingview.com/?p=2077

無料ユーザー・PROユーザーに関わらず全員適用なのか、日本人はFXCM.COMの口座を作ることができない(FXCM.JPつまり楽天証券の口座を開設するよう誘導されました)が、楽天証券の口座IDでもアクセスできるのか、疑問点をサポートに問い合わせ中ですが、返事はまだです。

IDCのデータでは日足以上の出来高ヒストグラム・週足以上の価格帯別出来高は表示されないので、FXトレードの根幹に関わる問題になりそうです。

楽天証券の口座でもOKなら開設すれば済むだけの話ですし、もしダメでもFXCMのチャートデータだけ有料購入できるとか、そういう対応があれば何とでもなりそうなんですが、サポートの返事がくるまでの間ドキドキです(;´・ω・)

fxfchai様、コメントによる情報提供をいただき、ありがとうございます。

TradingViewの担当者の方にメールで質問をしました。

回答があり次第、コメントの返信やメールでのアナウンスを行います。

ありがとうございます。

サンチャゴ様、VCA1.0参加者の皆様

先ほど担当者の方から回答を頂きました。

It will affect all users of TradingView with no FXCM account.

I am sorry, but to get CFD data from FXCM on our charts, you will need FXCM account.

とのことで、PRO/FREEに関わらず全ユーザーが対象だそうです。

私が勘違いしていたのですが、楽天証券の口座とFXCMの口座は完全に別扱いのようですね。

FXCM.COMでは日本人の口座開設はできません。

FXCM.JPでは現在大口の口座開設しか受け付けていないそうで、個人の口座開設は不可能とのことです。

困りましたね。

fxfchai様

情報を共有してくださり、ありがとうございます。

今の時点で明らかになったことは、FXCMのCFDデータは、日本人は見れなくなるということですね。

ブログ記事を読むと、「FXCMのCFDデータ」と言っているので、FXのデータには影響がないのではないかと思っています。

そのあたりも含めて、TradingViewのサポートに問い合わせていますが、今のところまだ返信が来ていません。

返信があればすぐに連絡します。

サンチャゴ様

詳しく問い合わせ下さりありがとうございます。

てっきりCFDの中にFXも含まれているのかと思っていましたが、先物などの差額決済取引の意味なんですね(^_^;)

FXのチャートは含まれないかもしれないと知って安心しました。不勉強でお騒がせして申し訳ありません。

今は大丈夫でも今後FXのチャートも見れなくなる可能性もありますが、いざとなったらIDCのデータでもなんとかなるなら安心です。しかし短期トレードは辛そうですね…。

暫定的に対策を考えてみました。

・日足以上の出来高ヒストグラムが表示できない

→IDCのデータでも「24時間足」なら出来高ヒストグラムが表示できたので、日足の出来高を見たい場合はそれで代用する

問題点としては

・この「IDC」というのがどこのデータセンターなのかよく分からない、ので信憑性もそれなり

・日本時間の7:00で24時間を区切っているのでローソク足の形が日足と微妙に違う

・出来高ヒストグラムの形が微妙に違う、というかIDCのデータの方が全体的に厚く、山谷の変化が目立たないような印象

FXCMのデータでは出来高が小さい足もそれなりに大きいバーが表示されています

ただ、山谷の場所が劇的に変わる訳ではないので代用にはなるかと

・週足以上の価格帯別出来高が表示できない

→軸ラインの引き方・ラインの引き方後編の方法で代用する

日足の価格帯別出来高はざっくり見た感じFXCMとほぼ同じエリアで山谷ができていました。

週足以上になるとLVNと何度も反発したポイントや軸ラインとほぼ重なってきますし、ピボットも表示されるのでなんとかなるんではないかと思います。

全てのデータを参照する時間がないので、詳しく比較すると「全然違うじゃないか」という部分も出てくるとは思いますが、今思いつく限りの代替案です。

日中足になるとどちらの指標もズレが大きくなる印象です。

もしFXCMのデータが使えなくなった場合はどうするか?のアイデアを頂き、ありがとうございます。

多分、大丈夫だとは思うのですが、代替案を考えておくことは重要ですね。

IDCは日足から上で出来高ヒストグラムが出ませんね。

週足以上の価格帯別出来高も。

日足以下の価格帯別出来高は表示されているので、これは単純にTradingViewのバグではないかと思います。

IDCデータのソースは、問い合わせ中ですが、たぶんかなり信頼できるデータだと思います。

1分足を見ればわかるのですが、かなりたくさんのデータ源を統合して表示している感じです。

打っているティック数が半端じゃないですから。

複数のソースを統合していてソース間のスプレッドがあるからでしょうか、ヒゲだらけになっているのが辛いところです。

15分足から上なら大丈夫かなという印象です。

新しい情報が入ったらコメントします。

今、Tradingviewのカスタマーサービスから返事が来ました。

>FX data stays available.

FXは、サンチャゴさんが思われていた通り、大丈夫です。

Peso様、情報共有をいただき、ありがとうございます。

私の方にはまだ回答が無いのですが、思っていたとおり、FXデータはこれまで通り使えるとのこと、安心いたしました。

サンチャゴさん

ビデオを見返しているのですが、いくつかお尋ねしたい点があります。

1)努力と結果の関係

始めの部分で、4つのコンビネーションについて説明がありますが、その時点では、明らかに、「チャートをざっと見て、全体として際立った」出来高/結果が大きい、或は、小さい足を例として挙げられています。この場合、努力と結果は、独立した変数として扱われています。たとえば、努力が大きくとも、結果が出る場合と、でない場合があり、その後の動きも異なる可能性が高いと。

その後、二つのローソク足間の「比較」に移るのですが、チャート上での、いくつかの例の解釈を見ていると、「努力が大きい → 強い →結果が出るはず」という論旨が使われていると思います。例えば、同じような上げでも、努力が大きかったので、この上げはより強い、として、その後の下げを論ずるような場面です。

どうも、「結果」の扱いが変わっているように感じられます。どのように、解釈すべきなのでしょうか?

2)2つのローソク比較分析での、ローソク足の選択について

一番初めに、この分析は、難しく、経験を要すると明確にされているので、経験の浅い、今の時点で、質問するのは適切かわかりませんが、チャート上での実例での選択についてお尋ねさせてください。初めのケース、~29:00辺りでは、キャラチェンジのレンジの下限にタッチした2と、下限から、まだ離れている1を比較されています。1がまだ、2と似たような、下方向のローソク足を出す可能性がある状態で、なぜ、2と比べるのでしょうか?例えば、2の3本前の陰線の方が、レンジ内での位置的にも、1に近い気がします。そのほか、ローソクの選び方、例えば、同じレンジ内でも、直前のスイングでなく、そのひとつ前のスイングでの足を選んだりすると、逆の結論が出る場合もあるよに思われます。このローソク足の比較分析は、基本的に、既に「読み」があると仮定したうえで、そのサポートになるような、2つのローソク足の選択が見つかれば、更なる根拠が増したと考える、あくまでも補助的なもの、という理解で良いのでしょうか?

たとえば、~34:00あたりの例では、初めのキャラチェンジのレンジの上限に、より小さなキャラチェンジができ、コンバージェンスが出現した後で、新しい、より小さなレンジ内で、当然、期待されるべきスイングの動きを、別の表現で言われているように思われます。これは、コンバージェンスが出たと判断した時点で、仮定していた、新たなレンジが成立したことを、別の言い方で補助している、ということでしょうか?

>1)努力と結果の関係

始めの部分で、4つのコンビネーションについて説明がありますが、その時点では、明らかに、「チャートをざっと見て、全体として際立った」出来高/結果が大きい、或は、小さい足を例として挙げられています。この場合、努力と結果は、独立した変数として扱われています。たとえば、努力が大きくとも、結果が出る場合と、でない場合があり、その後の動きも異なる可能性が高いと。

その後、二つのローソク足間の「比較」に移るのですが、チャート上での、いくつかの例の解釈を見ていると、「努力が大きい → 強い →結果が出るはず」という論旨が使われていると思います。例えば、同じような上げでも、努力が大きかったので、この上げはより強い、として、その後の下げを論ずるような場面です。

どうも、「結果」の扱いが変わっているように感じられます。どのように、解釈すべきなのでしょうか?

【回答】

ご質問を何度か繰り返し読ませていただいたのですが、ご質問の意味がいまひとつ理解できませんでした。

もし可能でしたら、ワンセンテンスに質問を集約していただけませんでしょうか。

>どうも、「結果」の扱いが変わっているように感じられます。どのように、解釈すべきなのでしょうか?

具体的に、どの部分と、どの部分の解釈が変わったのか(「動画の何分と何分で変わった」という感じで)ご指摘していただけると、適切な回答をさせていただきやすいと思います。

>2)2つのローソク比較分析での、ローソク足の選択について

一番初めに、この分析は、難しく、経験を要すると明確にされているので、経験の浅い、今の時点で、質問するのは適切かわかりませんが、チャート上での実例での選択についてお尋ねさせてください。初めのケース、~29:00辺りでは、キャラチェンジのレンジの下限にタッチした2と、下限から、まだ離れている1を比較されています。1がまだ、2と似たような、下方向のローソク足を出す可能性がある状態で、なぜ、2と比べるのでしょうか?例えば、2の3本前の陰線の方が、レンジ内での位置的にも、1に近い気がします。そのほか、ローソクの選び方、例えば、同じレンジ内でも、直前のスイングでなく、そのひとつ前のスイングでの足を選んだりすると、逆の結論が出る場合もあるよに思われます。このローソク足の比較分析は、基本的に、既に「読み」があると仮定したうえで、そのサポートになるような、2つのローソク足の選択が見つかれば、更なる根拠が増したと考える、あくまでも補助的なもの、という理解で良いのでしょうか?

たとえば、~34:00あたりの例では、初めのキャラチェンジのレンジの上限に、より小さなキャラチェンジができ、コンバージェンスが出現した後で、新しい、より小さなレンジ内で、当然、期待されるべきスイングの動きを、別の表現で言われているように思われます。これは、コンバージェンスが出たと判断した時点で、仮定していた、新たなレンジが成立したことを、別の言い方で補助している、ということでしょうか?

【回答】

はい、出来高分析は補助的な意味合いで使うという意味合いが強いです。

それ以外の読みを補助する、または証拠を集めるような目的です。

>1がまだ、2と似たような、下方向のローソク足を出す可能性がある状態で、なぜ、2と比べるのでしょうか?

1のローソク足が完成した段階で、比べるならどれと比べるか?と考えた場合、私にとって真っ先に候補にあがったのが、2だということです。

たしかに、1と2を比べるのは無理があるかもしれませんね。おっしゃる通り、2つのローソク足は状況が全く同じではありませんから。

きっちりした性格の方にとっては我慢できないかもしれませんが、私の場合、結構ざっくりとした感じで、その時のひらめきで分析をしていきます。

この場合、セリングクライマックス → キャラチェンジの上昇 の後、下値の試しに出来高が伴わなくなってきているか?、ということを確認することが目的という意図があるので、その傾向をつかめればそれでよしとしてもいいかなと思いました。

質問が明確でなく、申し訳ありませんでした。

観念的な質問なので、一つの文章にはまとまりませんが、もっと明瞭にするように努力します。

例えば、40:30~あたりでは、二つのダウンスイングを、その出来高の大小によって、相対的強さを判断しています。スイングの幅、角度等は同じようなものですから。

スイングも、上の足では、ローソク足ですから、つまり、「相対的に出来高が多い→よりその方向に進む力が強い」、という論旨だと思われます。

しかし、これは、たまたま選ばれた二つのローソクの足の、相対的な出来高を比べているわけですから、チャート全体をざっと見たレベルで、その二つの出来高が、著しく大きい、小さい、或は、どちらでもないの、いずれかのケースに当たるかは、わからないわけです。

ビデオの初めの、4つのケースでは、結果・出来高は、チャート全体をざっと見たレベルで判断されており、例えば、結果が大きく出ているケースでは、対応する出来高の大・小によって、その後の期待される動きが反対になる可能性の多いことを言われています。

つまり、お聞きしたかったのは、もし、

1)チャートをざっと見たレベルで、結果が大きく、出来高が著しく小さなローソクを二つ選んで、その相対的な出来高を比較した場合と、

2)チャートをざっと見たレベルで、結果が大きく、出来高が著しく大きいローソクを二つ場合

とでは、「相対的に出来高が多い→よりその方向に進む力が強い」という論旨を同様に適用してもよいのか、ということです。

勿論、数学をやっているわけではないので、完全な厳密性を求めているわけではなく、現実問題として、この2つのローソク足の比較においては、チャート全体から判断される出来高の大きさは、考慮しないで、純粋に、2つの足の、相対的な出来高の大きさのみに注目すれば、有効な分析ができるのか、という点を確認させていただければ、ありがたいです。

>例えば、40:30~あたりでは、二つのダウンスイングを、その出来高の大小によって、相対的強さを判断しています。スイングの幅、角度等は同じようなものですから。

出来高の大小だけではなく、努力(出来高)に対する3つの結果

・ローソク足の値幅

・終値の位置

・覚悟

で判断しています。

値幅と出来高の関係だけでしょ!と極度に簡略化しがちですが

終値の位置や覚悟も判断に使っていることに注意してください。

>しかし、これは、たまたま選ばれた二つのローソクの足の、相対的な出来高を比べているわけですから、チャート全体をざっと見たレベルで、その二つの出来高が、著しく大きい、小さい、或は、どちらでもないの、いずれかのケースに当たるかは、わからないわけです。

たまたま選んだということではなく、その時点にいたとして、次のアップスイングが、スイングハイを抜けそうかを判断するために、いま目の前にあるローソク足と、直近で、コンテクスト的に似た位置にあるローソク足などと比較して分析しています。

>ビデオの初めの、4つのケースでは、結果・出来高は、チャート全体をざっと見たレベルで判断されており、例えば、結果が大きく出ているケースでは、対応する出来高の大・小によって、その後の期待される動きが反対になる可能性の多いことを言われています。

この4つのケースに関しては、チャート上の突出したものだけに適用されるということではなく、目の前の値動きと少し前の値動きを比べるときにも使う考え方です。

また、結果が大きい場合に関して、出来高の大小だけで、その後の値動き予測が正反対になるのではなく、チャートのコンテクストによって変わるとお伝えしておりました。上手く伝わらなかったことをお詫びいたします。

>つまり、お聞きしたかったのは、もし、

>1)チャートをざっと見たレベルで、結果が大きく、出来高が著しく小さなローソクを二つ選んで、その相対的な出来高を比較した場合と、

>2)チャートをざっと見たレベルで、結果が大きく、出来高が著しく大きいローソクを二つ場合

>とでは、「相対的に出来高が多い→よりその方向に進む力が強い」という論旨を同様に適用してもよいのか、ということです。

まず、著しく出来高の小さな(大きな)ローソク足2つを選んで比較するということをするのではなく、チャートのコンテクスト的に比較すべきもの同士を比較するのだということを知ってください。

その後の値動きの予測も、「チャートのコンテクストによる」ということを理解してください。

>勿論、数学をやっているわけではないので、完全な厳密性を求めているわけではなく、現実問題として、この2つのローソク足の比較においては、チャート全体から判断される出来高の大きさは、考慮しないで、純粋に、2つの足の、相対的な出来高の大きさのみに注目すれば、有効な分析ができるのか、という点を確認させていただければ、ありがたいです。

はい、私はそれで有効な分析ができると考えています。100%ではありません。しかし、ローソク足だけの分析よりも、少しだけ優位性をプラスできます。ぜひ、実際のチャートで検証してみてください。

出来高を考慮したとしても、簡単にアルゴリズム化できるようなロジックで勝てるのであれば、簡単なプログラムを組めば面白いように勝ててしまいます。しかしそうはなりません。やはり、人間の目で見て、感じて判断するコンテクストの中で判断しなければ有効ではないと思います。

機械的なシステムを作ろうとするのではなく、関連する2つか3つのポイントにおける出来高と結果を読み、自分なりのストーリーを作るようなイメージです。

いつもながら、ご丁寧なご返答、ありがとうございました。

ローソク足の出来高分析、もっとチャートを眺めて、経験値を積む事によって、自分のものにしていきたいと思います。

ドル円のみ1分足から15分足においては(他の通貨は問題なし)毎回ヒゲが長すぎてローソク足の言語を読み取ることができません。実際のエントリーの時だけは1分足を使ってエントリーしたいので苦慮しています。設定等において問題を解決することはできますか?

ヒゲはどの通貨ペアのどの時間軸にも、発生します。

時期によってどの通貨ペアで出やすいというのはあると思いますが、特定の通貨ペア(ドル円)に限ったことではありません。

また、チャートの設定によりヒゲが出るのを回避できるとは思いません。

ヒゲは拒絶を意味するので、上手く使ってトレードに活かすようにしてはいかがでしょうか。

ピンバーの記事なども参考にしてみてください。

終値の比較について質問です。

<1と2の比較@テキスト>

Q終値は2の方が1よりも出ている、という解釈で良いですか?

テキストには「終値の位置は悪くなっています。(陽線なので、値幅の上のほうでクローズするほうが良い結果が出ていると考えます)」とありますが、陽線の終値の位置は、1は2よりも良くなっているように見えます。

<1と2の比較@54:47~>

Q終値の結果は1の方が2よりも出ている、という解釈で良いですか?

動画の54:47あたりから始まる陰線1と2の終値における比較です。音声によると、終値は「2の方が下に近い」とのことですが、1の方が下に近く見えます。売り手の結果を比較しているということは、終値に関する結果は2の方が「出ている」ように見えます。

あ、終値の比較において、「値段」を比較していたんですが、

値幅の中での「実体」を見て比較しているということですか?

陽線なら上値で閉じている、陰線なら下値で閉じている方が結果が出ている、というよな。

はい、そのとおりです。ローソク足の値幅のなかで、上の方か、下の方か、真ん中あたりか、どの辺で閉じているかということになります。

テキストの文章に間違いがありました。大変申し訳ございません。

×”1と2を比べた場合、2は買いの結果が出なくなっていることが分かります。”

↓

修正後

”1を2と比べた場合、1は2よりも買いの結果がでなくなっていることが分かります。”

となります。

ややこしい間違いをしてしまい、大変申し訳ございませんでした。

サンチャゴ様

初めまして。

サンチャゴ様の電子書籍から興味を持ち、VCA1.0にたどり着いた者です。

ロウソク足の背後にある心理を紐解く作業、楽しいですね。

もともと株でロウソク足のみでトレードしていたので、サンチャゴ様の解説がとてもしっくり来ます。

ところでひとつ、ちょっと細かい質問をさせて頂きたいのですが…

この記事内の話ではないのですが、書籍において、「特定のロウソク足の高値をブレイクしたら買う」という趣旨の記載がありまして(一応伏字で、フ⚫︎⚫︎⚫︎バーの解説のところです)、これはFXにおいてはどのように考えたら良いのでしょうか?

FXの場合は株の日足などと異なり、基本的に前の足の終値=次の足の始値、という連続性があります。

そうすると、例えばあるロウソク足が高値で引けた(上ヒゲまったく無し)の場合、次の足でそのままさらに数pips上げてくることもよくあると思うのですが、これもブレイクとみなして即座にエントリーするという事でしょうか?

それとも、時間軸に応じて例えば5pips上とか、逆指値的な位置を決めておくということでしょうか?

質問の意味が分かりづらいかもしれませんが、ご教示頂けましたら幸いです。

純粋に日足だけでエントリーするなら、前日高値の5pips上を抜けたらエントリーというルールは良いと思います。

下位足でエントリーするなら、下位足レベルでチャートを読んで、プルバックで仕掛けたり、再アキュムレーションのレンジの下かレンジブレークアウトで買ったりですね。

私は専業でやっているので、ほとんどの場合、下位足でエントリーしています。

ご返答ありがとうございます。

単純な価格の「抜け」ではなく、下位足で動きの兆しを事前にキャッチして、一足早くエントリーするイメージでしょうか。そのまま順行したら、上位足レベルでのトレードに自然に変化していくような。

そんな風に理解しました。

どうもありがとうございます。

何年もやっても全然勝てるようにはなれず、売買記録を整理してやり方を変えてもダメ、挙句の果てに英語の本(MasterTheMarkets_Tom.WilliamsやTradesAboutToHappen_David H. Weis)まで読んでみても、ブレイクイーブン以下でしたが、サンチャゴさんの教材が最後のピースになりそうな気がしています。本当にありがとうございます。

とにかく出来高とチャートをずーっとみてます。動画も何回も見たいのですが二倍速にする方法はありますか?反復してみたいので時間効率も考えて反復量をあげたいです。